Каждый предприниматель хотел бы заниматься бизнесом без оглядки на бумажную волокиту. К сожалению, такую роскошь могут позволить себе лишь те, кто содержит штат бухгалтерского персонала. Но даже в этом случае безопаснее самостоятельно разбираться в тонкостях налогообложения и отчетности.

Добросовестность работников покажет время, а их разовая беспечность может принести немало неприятностей даже самому честному бизнесмену. Разобраться в особенностях налоговой отчетности не сложно, главное знать пункты, которые требуют вашего внимания и понимать, что и для чего оформляется. Кроме того, необходимо помнить, что предприятие имеющее штат специалистов, несет большую отчетную нагрузку и ответственность.

Фермеры чаще всего выбирают в качестве способа налогообложения единый сельскохозяйственный налог. Его особенность в том, что он способен заменить несколько разных налогов и таким образом облегчить налоговое бремя и освободить от лишней отчетности. К сожалению, он не так универсален, как хотелось бы фермерам и не может быть использован любым хозяйством.

Чтобы стать плательщиком по данной системе необходимо:

Данная система платежей позволяет освободиться от уплаты налога на прибыль, НДС, налога на имущество и оплачивать единый налог дважды в год. Главное преимущество в данном случае — полное освобождение от постоянной отчетности по налогу на добавочную стоимость.

С переходом на единый сельскохозяйственный налог связано два бумажных вопроса:

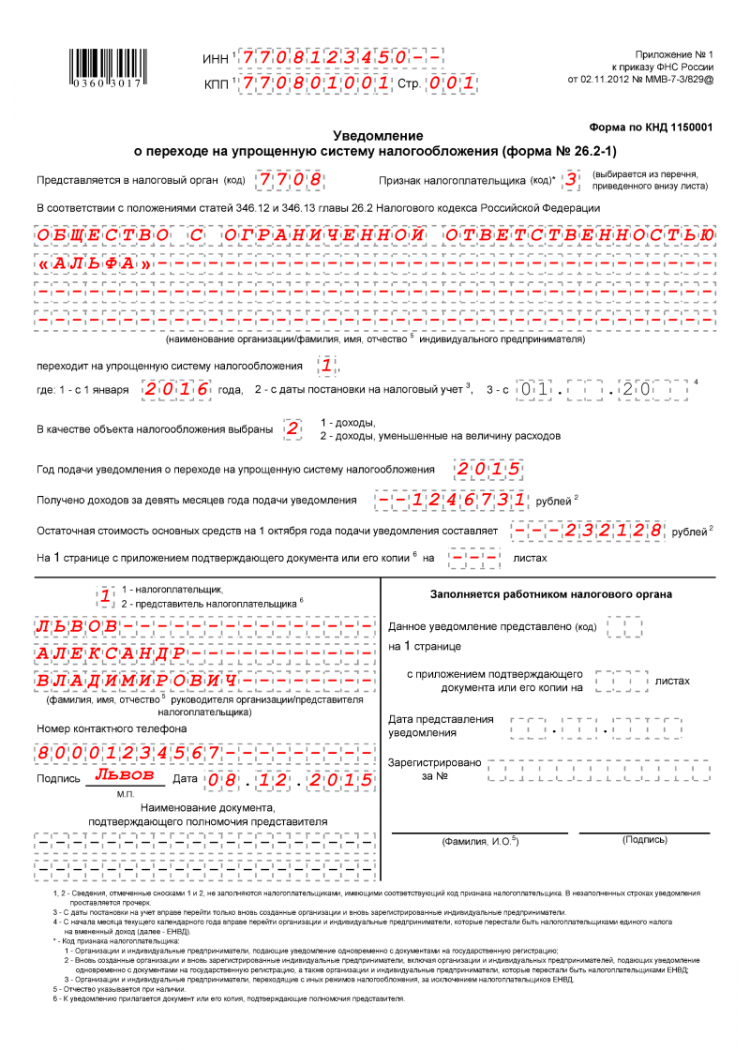

Уведомление заполняется на специальном бланке, в котором указывается следующая информация.

| Пункты | Что указывать |

| Общая информация о плательщике | — ИНН и КПП; — код налоговой; — название организации/ сведения об индивидуальном предпринимателе; — сведения о руководителе или представителе, реквизиты документа, подтверждающего полномочия представителя; — дата заполнения. |

| Содержание уведомления для всех видов организаций, кроме вновь созданных | — код признака заявителя – 3; — код даты перехода на есхн – 1, также укажите год, с которого переходите на уплату налога; — доля дохода от продажи произведенной сельхозпродукции в общем доходе в процентах за год, предшествующий году, в котором подается уведомление. В доходе от продажи собственной сельхозпродукции учитывается доход от продажи продукции первичной переработки собственного сельхозсырья; — код для доли дохода от продажи произведенной сельхозпродукции в общем доходе: 1 – если доход определяется по итогам предшествующего календарного года; 2 — если доход определяется по итогам последнего отчетного периода текущего года для впервые образованных организаций и ИП, занимающихся рыбоводством; 3 – если доход определяется за период до 1 октября текущего года для вновь созданных ИП.

|

| Содержание уведомлений для вновь созданных организаций | — заполнение кода признака заявителя: 1 — если уведомление подается одновременно с документами на госрегистрацию; 2 – если уведомление подается в течение 30 календарных дней с даты постановки на учет в налоговом органе; — код даты перехода на есхн – 2. |

После того, как налоговый период истечет, необходимо заполнить документы в зависимости от наличия или отсутствия у вас штата работников. Обратите внимание, книга доходов и расходов при данной системе не подлежит регистрации, вести ее можно в электронном виде.

После того, как налоговый период истечет, необходимо заполнить документы в зависимости от наличия или отсутствия у вас штата работников. Обратите внимание, книга доходов и расходов при данной системе не подлежит регистрации, вести ее можно в электронном виде.

Если у вас нет работников необходимо:

Если работники есть, и они оформлены надлежащим образом:

Еще один нюанс отчетности: если фермерское хозяйство зарегистрировано как ООО, придется представить декларацию по земельному налогу и декларацию по транспортному налогу. Ознакомьтесь подробнее с особенностями функционирования и отчетности общества с ограниченной ответственностью. Для них могут быть предусмотрены особые виды бухгалтерских документов.

Чтобы ничего не упустить, рекомендуется проконсультироваться со специалистом об особенностях отчетности при наличии персонала либо выделить штатную единицу для ведения всех отчетных вопросов. Ввиду узкой специфики и подвижности законодательства следить за этой сферой без надлежащих знаний очень сложно.

Одна из популярных систем уплаты налоговых платежей — упрощенная система. Она предполагает краткий перечень отчетных документов и простой способ исчисления сбора. Порядок перехода, как и у ЕСХН, уведомительный. Это значит, что нужно заполнить уведомление, согласно установленной форме, и представить его в инспекцию. Дождаться решения компетентного специалиста и в следующем налоговом периоде производить оплату и отчетность согласно заложенным для избранной системы правилам.

УСН представлена двумя разновидностями:

Если ваши доходы от сельского хозяйства ниже установленного процентного минимума и у вас нет потребности работать с НДС, данный способ исчисления сборов можно назвать оптимальным.

Отчетность в случае использования этой системы следующая:

Если на предприятии есть работники, отчитываться придется еще и за них.

В случае если хозяйство оформлено как общество с ограниченной ответственностью, придется дополнительно отчитаться:

Очень редко фермеры решаются работать с ОСХН. Виной тому большой объем отчетности и ее сложность. Как правило, при работе с системой приходится нанимать грамотного бухгалтера. Единственное преимущество заключается в возможности сотрудничать с крупными ритейл сетями, для которых работа с налогом на добавочную стоимость имеет принципиальное значение.

Уплачивать и отчитываться придется по следующим статьям:

По каждому пункту необходимо подать отчетность в виде заполненных деклараций. Налоги уплачиваются по общим ставкам без льгот и привилегий.

Необходимо обратить особое внимание на отчетность при наличии штата работников. В этом случае при любой системе налогообложения работодателю придется делать различные отчисления и подробно отчитываться в федеральные органы.

В инспекцию федеральной налоговой службы необходимо подавать:

В Пенсионный фонд России:

В фонд социального страхования:

Ежегодно законодательство претерпевает изменения в сфере налогообложения и отчетности по ней. Необходимо своевременно выявлять эти изменения и учитывать их когда подаете сведения.

При выборе формы налогообложения фермеру нужно учитывать особенности работы его хозяйства. Важно понимать и учитывать сильные стороны бизнеса. При взвешенном подходе и детальном понимании того, как работает каждая из схем, фермер сможет выбрать ту, что поставит его хозяйство в наиболее выигрышное положение.

Не стоит забывать, что переход на любую системы требует предварительного уведомления налоговых органов.

Помимо отчетности в федеральные контролирующие органы владельцу хозяйства предстоит отчитаться государственную статистику:

|

Пункты |

Что указывать |

Каждый предприниматель хотел бы заниматься бизнесом без оглядки на бумажную волокиту. К сожалению, такую роскошь могут позволить себе лишь те, кто содержит штат бухгалтерского персонала. Но даже в этом случае безопаснее самостоятельно разбираться в тонкостях налогообложения и отчетности.

Добросовестность работников покажет время, а их разовая беспечность может принести немало неприятностей даже самому честному бизнесмену. Разобраться в особенностях налоговой отчетности не сложно, главное знать пункты, которые требуют вашего внимания и понимать, что и для чего оформляется. Кроме того, необходимо помнить, что предприятие имеющее штат специалистов, несет большую отчетную нагрузку и ответственность.

Единый сельскохозяйственный налог

Фермеры чаще всего выбирают в качестве способа налогообложения единый сельскохозяйственный налог. Его особенность в том, что он способен заменить несколько разных налогов и таким образом облегчить налоговое бремя и освободить от лишней отчетности. К сожалению, он не так универсален, как хотелось бы фермерам и не может быть использован любым хозяйством.

Чтобы стать плательщиком по данной системе необходимо:

быть производителем сельскохозяйственной продукции;

иметь доход от реализации сельскохозяйственной продукции от 70 %;

подать уведомление в налоговую.

Данная система платежей позволяет освободиться от уплаты налога на прибыль, НДС, налога на имущество и оплачивать единый налог дважды в год. Главное преимущество в данном случае — полное освобождение от постоянной отчетности по налогу на добавочную стоимость.

С переходом на единый сельскохозяйственный налог связано два бумажных вопроса:

уведомление о переходе;

отчетность по результатам налогового периода.

Уведомление заполняется на специальном бланке, в котором указывается следующая информация.

Планирование – важнейший процесс в организации любого дела. Планирование земельного участка позволит вам с максимально возможной отдачей распорядиться земельным участком независимо от его размеров. Планирование необходимо как для маленьких наделов, так и для больших территорий. Оно позволяет наиболее рационально использовать имеющиеся ресурсы (площадь, рельеф, расположение, прочие характеристики участка) для достижения поставленных целей. Если вы готовы постигать азы планирования дачных участков, данный материал будет вам очень полезен.

Кинологический бизнес — это не только общение с милыми животными, но и тяжелый труд, большая ответственность и постоянный контроль. Собака — это защитник и помощник, животное обладает невероятной силой, контролировать которую может только правильное воспитание. В этом случае домашний питомец не будет доставлять проблем хлопот, зато сможет в нужной ситуации защитить хозяина.

Люди все чаще начинают открывать собственный бизнес, ведь в отличие от обычной работы он может приносить большую прибыль, и при этом количество заработанных денег будет зависеть только от самого бизнесмена. Для открытия своего первого дела люди нечасто избирают сельскохозяйственную отрасль, но имеено в ней можно получать стабильный доход работая на свежем воздухе.

Самовольное занятие чужого земельного участка может быть умышленным или неумышленным, может иметь как негативные, так и позитивные последствия. Но при выявлении фактов самозахвата территории нужно принять меры по приведению ситуации в легальное правовое поле. Если вас каким-либо образом коснулась проблема захвата земли (захватили ваш участок или вы обнаружили, что нарушили чужие границы), рекомендуем ознакомиться с данным материалом.

Покупка земли — всегда радостное событие. Сколько ожиданий связано с этим крупным приобретением: строительство дома, украшение клумб, создание сада. Но землевладение не всегда бывает исключительно беззаботным, нередко приходится решать сложные и серьезные вопросы.

Покупка земли — всегда радостное событие. Сколько ожиданий связано с этим крупным приобретением: строительство дома, украшение клумб, создание сада. Но землевладение не всегда бывает исключительно беззаботным, нередко приходится решать сложные и серьезные вопросы. Для того чтобы построить на земле полезные объекты, провести к ним свет и воду, может потребоваться прилегающая территория.

Хотите уберечь дом от сырости? Установите продухи или отдушины в цоколе дома для естественной вентиляции. А что делать с ними осенью? Закрывать их или нет — решение за вами.

Стремление украсить дачный участок не только великолепными живыми растениями, но и рукотворными предметами декора присуще практически каждому из нас. К сожалению, бюджет не всегда позволяет купить красивые керамические фигурки, кованные заборчики и резные скамейки. Да и стоит ли, если красивые и функциональные вещи можно сделать из очень доступного, практически бесплатного материала.