Термин налоговый вычет используется для определения денежных средств, выплаченных государству в качестве налога, которые государство возвращает гражданину в связи с покупкой квартиры, земли, оплаты обучения, получением медицинских услуг.

Получить налоговый вычет могут только те граждане, которые официально трудоустроены, имеют заработную плату и ежемесячно отчисляют НДФЛ. В случае с земельным участком, вычет может быть получен только в связи с покупкой земли под ИЖС. Таким образом, налоговый вычет представляет собой способ уменьшения суммы налога на полученные доходы в связи с наступлением предусмотренных законом обстоятельств. Получение вычета за покупку имущества для каждого гражданина возможно только однократно.

Покупая землю для строительства жилого дома, вы автоматически претендуете на получение налогового вычета.

Но для этого требуется соблюдение ряда условий:

Если вы приобрели землю с возведенным на ней жилищем, вы имеете возможность оформить получение денег почти сразу. Когда вы получите документ на свой дом, можете начинать готовить необходимый перечень документов для получения вычета.

Другая ситуация: когда вы приобретаете землю для ИЖС без дома. В этом случае получить деньги вы сможете, как только возведете дом на участке и получите на него свидетельство. Для того чтобы получить документы, строительство нужно осуществлять по всем нормам и правилам. В ином случае завершить строительство оформлением постройки по всем нормам закона не выйдет. Некоторые источники в сети утверждают, что получить вычет получится до завершения строительства дома или даже до начала. Достаточно подтвердить намерение о строительстве. На практике все обстоит иначе: начинать сбор документов до окончания постройки не имеет смысла. Закон предельно четко формулирует условия получения вычета и среди них есть требование о предъявлении для получения вычета документа о государственной регистрации объекта недвижимости, которая осуществляется после ввода жилища в эксплуатацию.

Сумма, которая может быть возвращена, составляет 13% от стоимости земли, но не может превышать 2 миллиона рублей.

Рассчитывается она с учетом:

Не следует путать понятие налогового вычета и имущественного вычета. Это два совершенно разных понятия, которые применяются при различных обстоятельствах. Имущественный вычет обратный процесс, суть которого состоит в уплате процентов из дохода, вырученного от продажи недвижимости. Существует общее правило, согласно которому налог с дохода от продажи недвижимости не уплачивается при соблюдении установленного минимального периода владения объектом недвижимого имущества.

Если земля находилась в собственности менее пяти лет, при ее продаже придется заплатить имущественный вычет. Эти условия применимы для недвижимости, приобретенной с 1 января 2016 года. Для имущества, приобретенного ранее указанной даты, срок минимального владения установлен три года. Трехгодичный срок применяется также для унаследованного, приватизированного или полученного путем уплаты ренты имущества. Согласно гражданскому законодательству срок владения начинает течь с момента государственной регистрации в Росреестре. Сумма имущественного вычета при продаже земли не может быть выше одного миллиона рублей. Если продать несколько объектов за один налоговый период, предельная сумма вычета применяется в сумме ко всем объектам. Для уплаты вычета по окончании периода подается декларация 3-НДФЛ.

Если вы хотите освободиться от уплаты налога, необходимо выждать установленный нормами срок владения недвижимостью. Сокрытие прибыли, полученной при продаже земли, и неуплата положенного налога приведет к серьезным последствиям в виде ответственности согласно нормам закона.

Вернуть ранее уплаченные налоги через получение затраченных денег можно на работе или в налоговой. Рассмотрим каждый из вариантов.

Оба способа имеют свои преимущества и недостатки. Возврат налога через работодателя быстрее, так как не придется ждать нового календарного года и можно начать получать деньги сразу. Также не потребуются некоторые документы, так как они имеются в вашей бухгалтерии. В качестве недостатка такого возврата налога можно назвать излишнее афиширование покупки недвижимости. Если вам не хочется рассказывать коллегам о личных делах, возвращать деньги лучше через налоговую. Преимущество возврата денег через налоговые органы в том, что вы получите вычет одной суммой, а значит, можете запланировать крупную покупку на этот период.

Общая сумма, которую можно вернуть, составит максимум 13% от стоимости земли, предназначенной для ИЖС. Но при этом налоговый вычет не может превышать два миллиона рублей. Для того чтобы рассчитать конечную сумму, подлежащую выплате, налоговый инспектор учтет сумму уплаченного за налоговый период подоходного налога и сумму, уплаченную за земельный участок. В налоговом периоде можно получить налоговый вычет в сумме, не превышающей уплаченный подоходный налог.

Срок возврата налогового вычета зависит от выбранного способа получения денежных средств: через работодателя или налоговую инспекцию.

Если налоговая служба откажет в возврате налогового вычета, обжаловать решение можно, обратившись в судебные органы.

Прежде чем обратиться в налоговую инспекцию, придется потратить некоторое время на сбор пакета документов:

Перечень документов для получения вычета может меняться, поэтому прежде чем начать их собирать, целесообразно обратиться за актуальной информацией на сайт налоговой службы.

С 2014 года налоговое законодательство предусматривает возможность получения налогового вычета за супруга или за ребенка. Что под этим понимается? Работающий член семьи может подать документы на получение налогового вычета за своего неработающего супруга или ребенка, находящегося на иждивении. Для этого необходимо, чтобы земля была оформлена на иждивенца полностью или частично.

Важным является следующий момент: законодательство позволяет получить налоговый вычет по каждому основанию однократно. Логичным было бы предположить, что если получить налоговый вычет за ребенка, то в будущем он не сможет воспользоваться своим правом на вычет при покупке собственного жилья. Но Министерство Финансов России в ряде писем и разъяснений поставило точку в этом вопросе, указав на то, что вычет получают родители, а не ребенок. В итоге несовершеннолетний имеет право в будущем воспользоваться правом на налоговый вычет в общем порядке. Обратите внимание, если вы уже получали имущественный налоговый вычет, получить его за ребенка вы не сможете, так как вступает в действие общее правило однократности.

Еще один особый случай: получение вместе с имущественным вычета по уплаченным кредитным процентам. Такой возврат возможен, если вы брали целевой кредит на постройку индивидуального жилого дома.

Получить налоговый вычет могут только те граждане, которые официально трудоустроены, имеют заработную плату и ежемесячно отчисляют НДФЛ. В случае с земельным участком, вычет может быть получен только в связи с покупкой земли под ИЖС. Таким образом, налоговый вычет представляет собой способ уменьшения суммы налога на полученные доходы в связи с наступлением предусмотренных законом обстоятельств. Получение вычета за покупку имущества для каждого гражданина возможно только однократно.

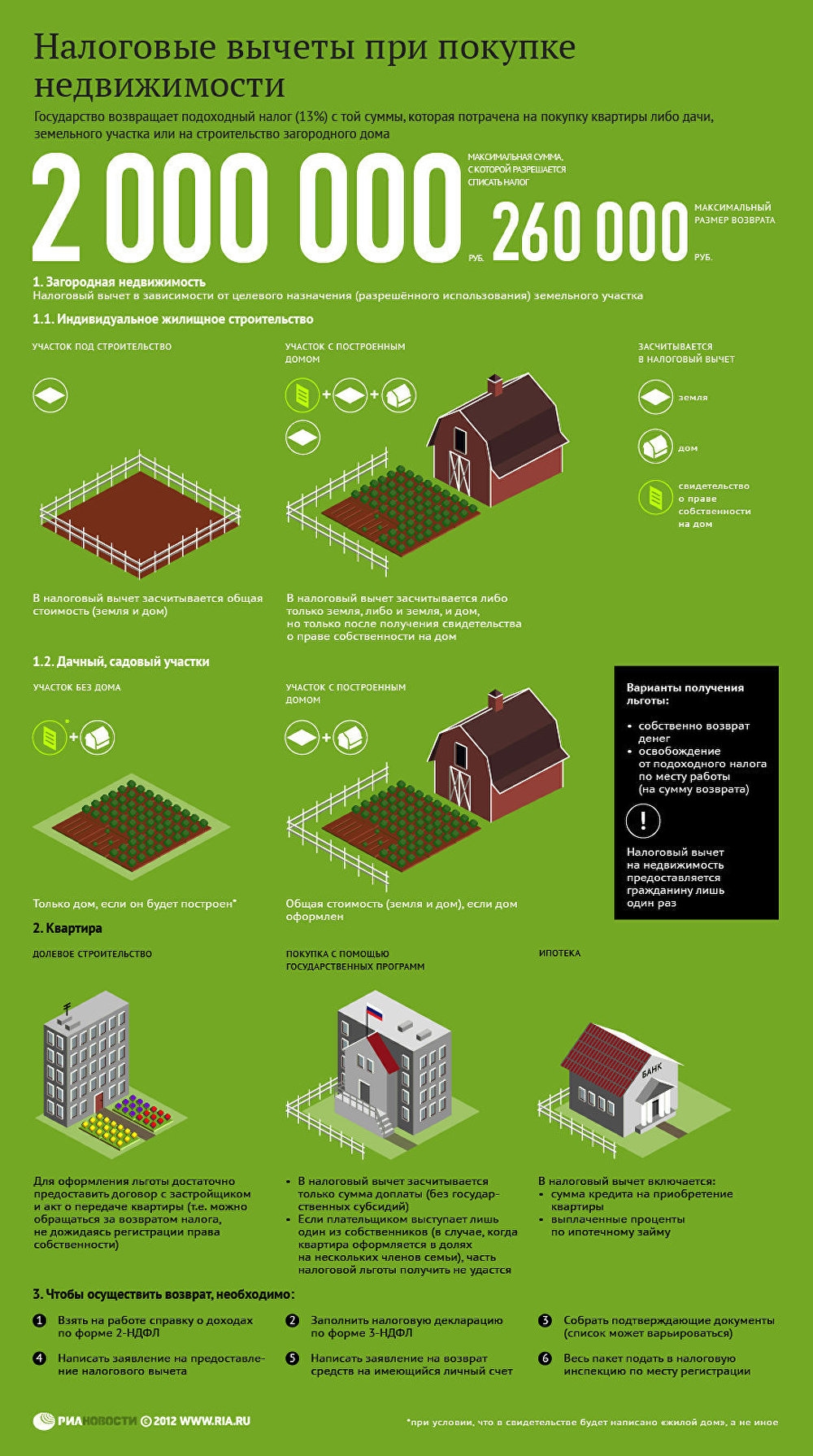

(картинка 1)

Налоговый вычет при покупке земельного участка

Покупая землю для строительства жилого дома, вы автоматически претендуете на получение налогового вычета.

Но для этого требуется соблюдение ряда условий:

участок должен использоваться по назначению, указанному в документах;

на руках должно быть свидетельство о праве собственности на дом;

вы должны подавать документы на получение имущественного вычета впервые.

Если вы приобрели землю с возведенным на ней жилищем, вы имеете возможность оформить получение денег почти сразу. Когда вы получите документ на свой дом, можете начинать готовить необходимый перечень документов для получения вычета.

Другая ситуация: когда вы приобретаете землю для ИЖС без дома. В этом случае получить деньги вы сможете, как только возведете дом на участке и получите на него свидетельство. Для того чтобы получить документы, строительство нужно осуществлять по всем нормам и правилам. В ином случае завершить строительство оформлением постройки по всем нормам закона не выйдет. Некоторые источники в сети утверждают, что получить вычет получится до завершения строительства дома или даже до начала. Достаточно подтвердить намерение о строительстве. На практике все обстоит иначе: начинать сбор документов до окончания постройки не имеет смысла. Закон предельно четко формулирует условия получения вычета и среди них есть требование о предъявлении для получения вычета документа о государственной регистрации объекта недвижимости, которая осуществляется после ввода жилища в эксплуатацию.

Сумма, которая может быть возвращена, составляет 13% от стоимости земли, но не может превышать 2 миллиона рублей.

Рассчитывается она с учетом:

расходов на покупку земли;

уплаченного подоходного налога.

(картинка 2 )

Возвращаем имущественный вычет при продаже земельного участка

Не следует путать понятие налогового вычета и имущественного вычета. Это два совершенно разных понятия, которые применяются при различных обстоятельствах. Имущественный вычет обратный процесс, суть которого состоит в уплате процентов из дохода, вырученного от продажи недвижимости. Существует общее правило, согласно которому налог с дохода от продажи недвижимости не уплачивается при соблюдении установленного минимального периода владения объектом недвижимого имущества.

Если земля находилась в собственности менее пяти лет, при ее продаже придется заплатить имущественный вычет. Эти условия применимы для недвижимости, приобретенной с 1 января 2016 года. Для имущества, приобретенного ранее указанной даты, срок минимального владения установлен три года. Трехгодичный срок применяется также для унаследованного, приватизированного или полученного путем уплаты ренты имущества. Согласно гражданскому законодательству срок владения начинает течь с момента государственной регистрации в Росреестре. Сумма имущественного вычета при продаже земли не может быть выше одного миллиона рублей. Если продать несколько объектов за один налоговый период, предельная сумма вычета применяется в сумме ко всем объектам. Для уплаты вычета по окончании периода подается декларация 3-НДФЛ.

Если вы хотите освободиться от уплаты налога, необходимо выждать установленный нормами срок владения недвижимостью. Сокрытие прибыли, полученной при продаже земли, и неуплата положенного налога приведет к серьезным последствиям в виде ответственности согласно нормам закона.

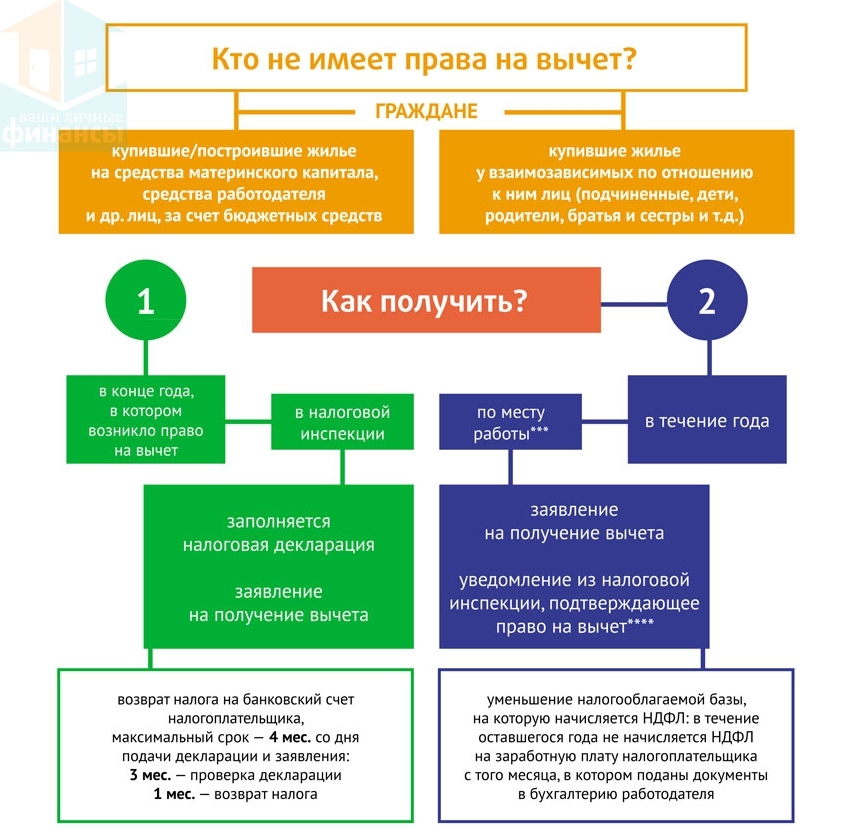

(картинка 3)

Получение налогового вычета

Вернуть ранее уплаченные налоги через получение затраченных денег можно на работе или в налоговой. Рассмотрим каждый из вариантов.

Для того чтобы воспользоваться своим правом на налоговый вычет через налоговую службу, придется дождаться окончания года. Затем, подготовив справки, нужно обратиться в территориальный орган ИФНС. Пакет документов будет тщательно проверен и после этого на указанный получателем вычета счет государство переведет сумму налогового вычета. Но следует учесть, что единовременно вернут только сумму равную уплаченному за год подоходному налогу. Если налоговый вычет превышает его, остатки можно будет вернуть в последующие годы.

Вернуть налог можно и у работодателя. Для этого понадобиться такой же пакет документов и обращение в налоговую. После проверки документов получателю придет уведомление о праве на налоговый вычет. Это уведомление необходимо отнести на работу и написать заявление установленной формы. Следующая зарплата придет вам уже без вычета НДФЛ.

Оба способа имеют свои преимущества и недостатки. Возврат налога через работодателя быстрее, так как не придется ждать нового календарного года и можно начать получать деньги сразу. Также не потребуются некоторые документы, так как они имеются в вашей бухгалтерии. В качестве недостатка такого возврата налога можно назвать излишнее афиширование покупки недвижимости. Если вам не хочется рассказывать коллегам о личных делах, возвращать деньги лучше через налоговую. Преимущество возврата денег через налоговые органы в том, что вы получите вычет одной суммой, а значит, можете запланировать крупную покупку на этот период.

(картинка 4)

Какую сумму можно вернуть с покупки земельного участка

Общая сумма, которую можно вернуть, составит максимум 13% от стоимости земли, предназначенной для ИЖС. Но при этом налоговый вычет не может превышать два миллиона рублей. Для того чтобы рассчитать конечную сумму, подлежащую выплате, налоговый инспектор учтет сумму уплаченного за налоговый период подоходного налога и сумму, уплаченную за земельный участок. В налоговом периоде можно получить налоговый вычет в сумме, не превышающей уплаченный подоходный налог.

(картинка 5)

Сроки возвращения налогового вычета при покупке земельного участка

Срок возврата налогового вычета зависит от выбранного способа получения денежных средств: через работодателя или налоговую инспекцию.

Возврат через налоговую инспекцию осуществляется спустя месяц после подачи декларации.

Возврат вычета через работодателя производится в течение года. Если размер вычета превышает подоходный налог, уплаченный в налоговом периоде, выплата остатка переносится на следующий налоговый период. Однако, как и в первом случае, ответ из налоговой службы с одобрением на выплату вычета придет в течение месяца.

Если налоговая служба откажет в возврате налогового вычета, обжаловать решение можно, обратившись в судебные органы.

(картинка 6)

Документы, необходимые для возвращения налогового вычета

Прежде чем обратиться в налоговую инспекцию, придется потратить некоторое время на сбор пакета документов:

заявления по установленному образцу;

договора купли-продажи имущества;

копии документов, подтверждающих строительство дома;

свидетельства на дом, землю;

декларации в форме 3-НДФЛ

паспорта;

СНИЛС;

ИНН;

Справки 2-НДФЛ.

Перечень документов для получения вычета может меняться, поэтому прежде чем начать их собирать, целесообразно обратиться за актуальной информацией на сайт налоговой службы.

(картинка 7)

Особые случаи получения налогового вычета при покупке участка

С 2014 года налоговое законодательство предусматривает возможность получения налогового вычета за супруга или за ребенка. Что под этим понимается? Работающий член семьи может подать документы на получение налогового вычета за своего неработающего супруга или ребенка, находящегося на иждивении. Для этого необходимо, чтобы земля была оформлена на иждивенца полностью или частично.

Важным является следующий момент: законодательство позволяет получить налоговый вычет по каждому основанию однократно. Логичным было бы предположить, что если получить налоговый вычет за ребенка, то в будущем он не сможет воспользоваться своим правом на вычет при покупке собственного жилья. Но Министерство Финансов России в ряде писем и разъяснений поставило точку в этом вопросе, указав на то, что вычет получают родители, а не ребенок. В итоге несовершеннолетний имеет право в будущем воспользоваться правом на налоговый вычет в общем порядке. Обратите внимание, если вы уже получали имущественный налоговый вычет, получить его за ребенка вы не сможете, так как вступает в действие общее правило однократности.

Еще один особый случай: получение вместе с имущественным вычета по уплаченным кредитным процентам. Такой возврат возможен, если вы брали целевой кредит на постройку индивидуального жилого дома.

(картинка 8)

Человеческому организму для нормальной работы необходимы жиры, они улучшают самочувствие и дают энергию на длительное время, а благодаря достаточному количеству растительных жиров в рационе человек не испытывает недостатка в полезных веществах и микроэлементах.

Капуста как культурное пищевое растение возделывается во всех странах мира с умеренным климатом. Ее употребляют в сыром виде и подвергают термической обработке. В народной медицине применяют лечебные свойства капусты, а на осенних клумбах ее можно увидеть в качестве декоративного растения. Чем еще может удивить капуста?

Арбуз обыкновенный — широко распространенная бахчевая культура из семейства тыквенных. Ее выращивают в 96 странах мира. Насчитывается более 1200 разновидностей арбуза, имеющих разную форму, окраску, плотность, мякоть. Внешне плоды похожи на тыквины, а по строению — на ягоды. На родине арбуза, в Южной Африке, до сих пор растет ее близкий дикорастущий родственник — колоцинт.

Как правительства разных стран стимулируют людей переезжать из больших городов на свою землю? Европа, США и Россия создают программы по привлечению населения в сельские местности.

Переезжая из шумного мегаполиса в загородный дом, мечтаешь о тихом уютном уголке со всеми удобствами. Но в поселковой местности редко можно встретить централизованную систему водоснабжения.

Сегодня на участках увлеченных садоводов можно встретить все направления ландшафтного дизайнерского искусства. Особенно актуален «натургарден» — естественный сад. Даже участки, оформленные в регулярном стиле, где все подчинено строгому порядку и симметрии, современные ландшафтные дизайнеры делают более живыми и разнообразными. Наряду с традиционными розами, луковичными и хвойными растениями здесь появляются декоративные травы и злаки, оживляющие картинку и делающие ее более естественной.

Перед владельцами дачных участков часто встает вопрос об устройстве стоянки для автомобиля. Возведение отдельного гаража требует больших финансовых вложений, а оставлять машину около дома без присмотра неудобно. Выходом становится организация парковочного места своими руками.