Один из основных местных налогов — земельный. Он позволяет пополнить бюджет муниципалитета для реализации целевых и базовых программ. Взымается с организаций и физических лиц. Для каждой категории установлен свой порядок расчета суммы сбора.

Законодательство предусматривает возможность получения льготы на уплату налога отдельными социальными группами граждан. Остальное население, которое не имеет специальных статусов, уплачивает установленную сумму за землю полностью. Каждому плательщику необходимо знать ключевые особенности оплаты данного сбора. Это поможет защитить свои права в случае неправомерных действий и избежать нарушений.

Законодательство о налогах содержит ряд категорий, которые составляют его категориальный аппарат и позволяют определять отдельные налоговые явления. Важным параметром при определении налога является налоговая база. Под этим термином понимается кадастровая стоимость участка. Узнать данный показатель можно на официальном сайте Росреестра или заказать выписку из ЕГРН. Практически во всех случаях стоимость, определенная как кадастровая, существенно превышает рыночную. В этом случае для уменьшения налоговой базы и как следствие суммы налога кадастровую стоимость можно изменить через обращение в суд или комиссию. После того как налоговая база определена, окончательно можно установить другие параметры.

Прежде всего, владельцу необходимо узнать, к какой категории принадлежит земля и разрешенное использование. Это поможет вычислить налоговую ставку. Для расчета налога берется кадастровая стоимость, налоговая ставка и специальная формула. Налоговая ставка определяется муниципалитетом и подразумевает под собой процент от кадастровой стоимости, который будет взят для расчетов.

Таким образом, для того чтобы рассчитать сумму налога, вам потребуется узнать следующее:

Расчет производится по формуле:

Н=К*Д*С*Кф

В соответствии с формулой,

Практика показала, что равномерное распределение между населением налогового бремени в отрыве от социальных возможностей не эффективно, в связи с чем, государство предусмотрело возможность предоставления льгот. Такое решение помогло экономически незащищенному населению облегчить пользование некоторыми материальными благами, в частности землей.

Коренные малочисленные народы Севера, Сибири, Дальнего Востока освобождены от налога полностью при использовании земли для осуществления традиционного образа жизни. Решение принято с целью сохранения народной самобытности и исторической преемственности. Кроме полного освобождения существуют льготы, понижающие налог на величину налоговой стоимости шести соток.

Такая привилегия предусмотрена для следующих граждан:

Пенсионерам по старости льгота предоставляется не во всех регионах страны. Москва и Московская область в список льготников вошли. Льгота заключается в предоставлении скидки в сумме налога за шесть соток земли. Если участок имеет размер, равный шести соткам или меньший, льготник просто не уплачивает сбор. Кроме того, некоторые регионы предоставляют поблажку многодетным семьям. Узнать о возможности получения скидки на налог можно, обратившись в территориальный орган налоговой службы.

Важным моментом является порядок предоставления льготы, который носит заявительный характер.

Это значит, что льготнику придется сделать следующее:

Таким образом, право на скидку при уплате налога придется подтвердить. Просто не уплачивать налог или требовать скидку при уплате без соблюдения заявительного порядка недопустимо.

При исполнении обязанности уплаты сборов важно соблюдать установленные временные рамки. Сроки уплаты налога на землю зависят от муниципального образования, но они не могут быть установлены раньше срока подачи декларации по этому налогу, который установлен Налоговым кодексом.

Кроме того, порядок оплаты для физических и юридических лиц отличается.

Если не уплатить положенную сумму в срок, вам будет грозить начисление пени за каждый день просрочки. В конечном счете, инспектор подсчитает сумму неуплаченного налога с начисленной пеней и обратится в суд для принудительного взыскания. Суды всегда принимают решения в пользу инспекции. В редких случаях ситуация может сложиться в пользу плательщика, если тому удастся доказать отсутствие состава в своих действиях. Неправильная уплата налога ведет к возбуждению административного производства в отношении плательщика и взиманию штрафа. Размеры штрафа варьируются от состава правонарушения, который найдет инспектор в действиях налогоплательщика. В последние годы появилась практика привлечения лиц к ответственности за неуплату налога при обнаружении умысла в действиях плательщика. Но преимущественно практика касается организаций различных форм хозяйствования.

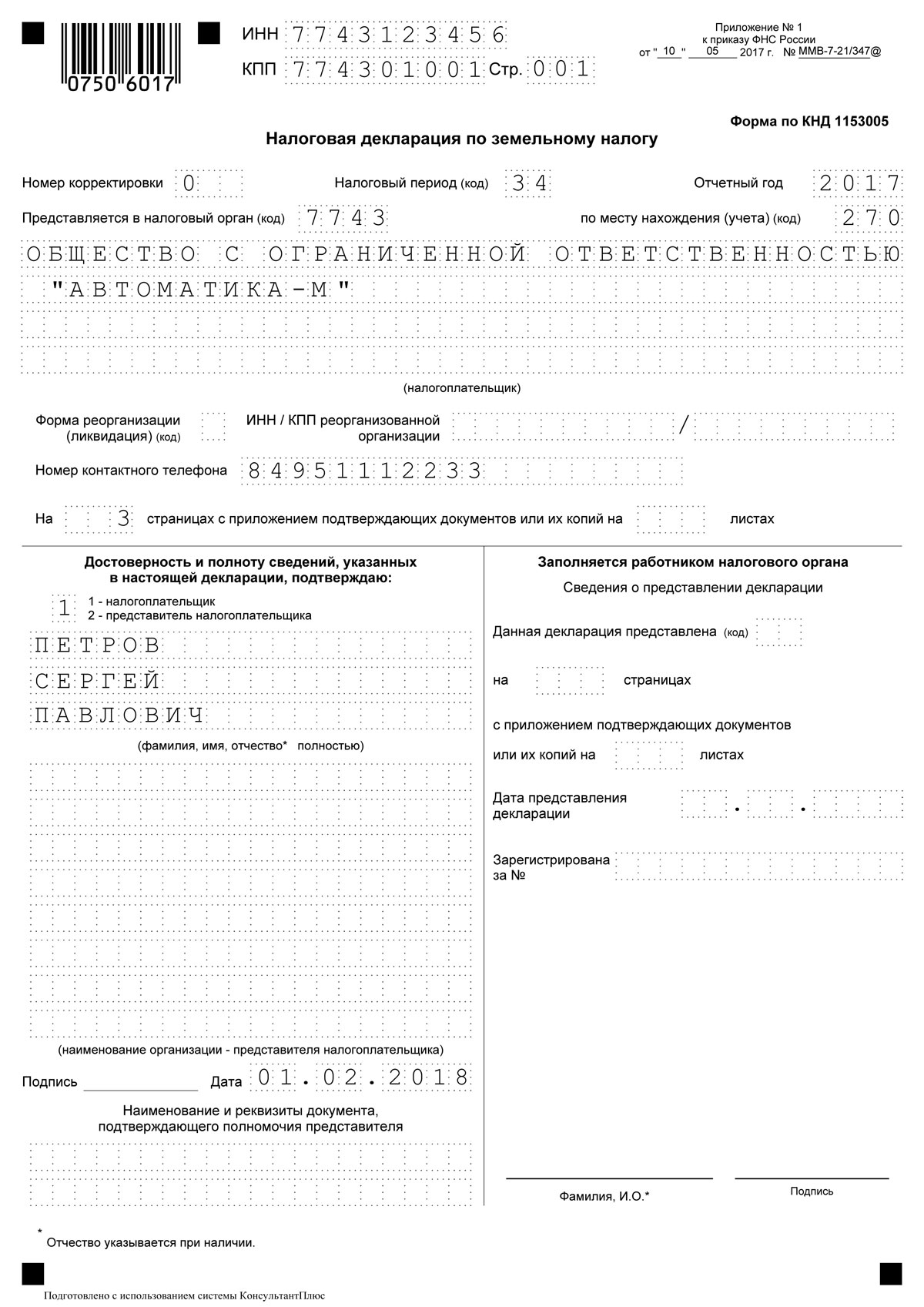

Помимо уплаты сбора за землю, каждый плательщик обязан заполнить декларацию. Она представляет собой краткий отчет об уплате налога и, по сути, раскрывает причину уплаты налога и особенности его расчета в конкретном случае. Форма документа ежегодно приводится в соответствие с действующим законодательством и претерпевает изменения.

Актуальная декларация имеет:

Предоставить форму необходимо в территориальный орган инспекции по месту расположения земли. Для юридических лиц местом подачи будет инспекция, в которой лицо состоит на учете. Кроме того, организации, имеющие в штате большее ста человек, подают форму через сайт инспекции.

Для того чтобы подробно ознакомиться с рекомендациями по заполнению декларации в электронном виде необходимо открыть Приложение № 3 к Приказу ФНС от 10.05.2017 № ММВ-7-21/347. В этом документе подробно изложены требования, которые инспекция предъявляет к заполнению формы. Получить актуальный образец декларации можно на сайте налоговой инспекции.

Земельный налог имеет свои особенности, обусловленные спецификой его исчисления и установления.

Девичий виноград на фасаде здания, жимолость каприфоль на изгороди, висячая клумба из настурции и вислоплодника — все это элементы вертикального озеленения современного благоустроенного участка. А если добавить сюда вертикальные клубничные грядки? Что получится: особый шик, необычный декор или заурядная конструкция для садовых овощей? На это стоит посмотреть.

Человеческому организму для нормальной работы необходимы жиры, они улучшают самочувствие и дают энергию на длительное время, а благодаря достаточному количеству растительных жиров в рационе человек не испытывает недостатка в полезных веществах и микроэлементах.

Практически каждый владелец дачного участка мечтает, чтобы приусадебная территория выглядела ухоженной и была хоть немного оригинальной. Если с ухоженностью дела обстоят просто, для этого лишь следует не запускать участок и следить за тем, чтобы он был чистым.

Выращивать красивые цветы на своем участке — приятное, но очень хлопотное занятие. Цветущие растения капризны: требуют особого отношения при выращивании и при последующем цветении. По этой причине среди садоводов популярны гвоздики, ведь они не только очень эффектны, но и умеренно требовательны к условиям.

Планировать участок сложная задача. Нужно учесть не только зоны труда, но и зоны для расслабления. Как сделать отдых после работы в огороде приятным и комфортным? Хорошее решение: посадить несколько хвойных деревьев и оформить аккуратную композицию из разных видов растений.

Любая хозяйственная деятельность в России подвергается налогообложению. Закон предусматривает два способа обложения налогом: по общему правилу и с применением специальных налоговых режимов.

Согласно результатам 5-летнего мониторинга загородного рынка экспертами компании «Большая земля», важной тенденцией потребительского интереса является смещение фокуса внимания на крупные участки. Необходимо признать, что привычные 6-10 соток сегодня сдают позиции.